@91porn_soul 社保基金,这波行情里的“聪慧钱”

“安闲的收益率@91porn_soul,让社保基金成了老本商场的聪慧钱。”

文 / 巴九灵

近半个多月来,出乎预见的行情,让不少投资者和机构或多或少地赚到了久违的钱。

在众人纷纷晒出“战绩”的同期,东谈主们也在酷爱,到底谁才是这波行情中最大赢家?

最值得和顺的,当数“国度队”——享誉“聪慧钱”的社保基金。

天然无直收受益数据,但最新的2023年度社保基金年度讲述提到,旧年社保基金收拢了国外商场AI机遇,收益颇丰,同期又在A股低迷时豪恣加仓(抄底)。

再左证同花顺二季度社保基金的抓仓情况可知,寰宇社保基金和基本养老保障基金等养社保基金组合,重仓了近千只A股,共抓有价值4281亿元的上市公司股票。

淌若按照沪深300的涨幅来计算,从9月24日到10月15日收盘,沪深300指数涨幅18.8%,这段时辰最热潮幅达23.1%。凭借社保基金的4281亿元股票,在11个往将来内,就大赚805亿元东谈主民币。

从总量来看,中国社保基金资产总数为2.88万亿东谈主民币,按汇率算是4074亿好意思元。

中国的社保基金看似很横蛮,但左证新加坡《衔尾早报》最新的待业金名次,中国社保金限制仅为3644亿好意思元,位列全球第九,不如“弹丸小国”新加坡,其公积金总量达到4325亿好意思元,远高于中国。

为什么中国经济总量那么大,社保基金资产额却不如新加坡?到底是两国的统计形势不雷同,如故我们的融资渠谈不够多,抑或是资金处分才调的问题?

今天,我们就来好好理一理这个复杂而又赢利的“社保基金”。

社会保障基金为何是“聪慧钱”?我们说的社保基金,到底是什么?

事实上,它一般代指两个基金,一个是“社会保障基金”,另一个则是“社会保障基金”。

“寰宇社会保障基金”,成立于2000年的8月,由寰宇社会保障基金理事会负责处分,它畸形于中国社会养老和保障体系的“后备军”,通俗负责攒钱应许,万一以后待业金不够了,就拿出钱来进行支援。

这个基金会的责任主要有8条,粗浅空洞,即为“处分和运营寰宇社会保障基金、基本养老保障基金,以及划转的部分国有老本”。

它的钱从那处来?

情色笑话最初是中央财政预算拨款,国度财政径直给钱四肢社保基金的启动资金。

天然,财政的拨款有限,是以会条目某些国企和央企,划拨一些股份进入社保基金。再加上一些股票、基金、债券后续的投资收益,以及彩票等公益性捐助。

拿到钱以后,社保基金的下一个指标,就是已矣资产的保值升值,这就相称考研社保基金处分者的投资才调了。

存银行的收益太低,细目是不行的。是以其时中国询查了一下投资标的以后,决定学习国外的训诫“搞投资”。在基金成立后的第二年,处分层就驱动“试水”股市,并在2002年底通过了《寰宇社会保障基金投资处分暂行方针》。

尔后的几年里,社保基金理事会引入了南边、博时、中原、鹏华、长盛、嘉实六大基金四肢社保基金处分东谈主,中国银行、交通银行等四肢社保基金托管东谈主。

为了让投资愈加专科,社保基金理事会还竖立了股票投资部、固定收益投资部、待业金处分部等多个部门,特意负责投资事宜。让这些专科的机构按照严格的处分规则,投资证券商场,这就是社保基金的“入市”。

寰宇社保基金理事会

除了社会保障基金外,还有一个“社保基金”,全称“社会保障基金”。它包括基本养老保障基金、基本医疗保障基金、工伤保障基金、闲适保障基金和生养保障基金。

我们每个月交纳的养老保障,进入的就是社会保障基金的账户。

社会保障基金和社会保障基金,皆是中国社会保障体系的进攻构成部分,只不外一个是后备军,一个是主力,淌若不是特意询查过,还真分不澄莹它们的区别。

好在2016年12月底,社保基金理事会受托处分“社会保障基金”,两大基金既被赞成处分,关联词又分歧零丁核算。理事会的投资部门,也驱动拿着“社会保障基金”去金融商场投资。

限制2023年底,这部分受录用投资限制达1.9万亿东谈主民币,出于资产升值的需求,岂论是社会保障基金,如故社会保障基金,皆纷纷奋勇入市,在老本商场的进攻性愈发突显。

我们可能会有猜疑,当社保基金进入A股这个恒久3000点逗留的神奇商场,确实能够赢利吗?

事实上,它的收益率,远比我们思象的要高得多。

左证2023年度社保基金年度讲述,2023年底,社保基金资产总数为3万亿元,投资收益率果然是正的0.96%。而自成立以来,社保基金年均投资收益率高达7.36%,累计投资收益额高达1.68万亿元,可以说社保基金在投资鸿沟,赚得盆满钵满。

如斯安闲的收益率,让社保基金成了老本商场的“聪慧钱”。

以致不少投资者心爱检察社保基金的投资标的,因为他们合计这是国度掌管的养老钱,而国度队是有“内幕”音讯的。

随着买,肛交颜射不一定能赚许多,但表面上是不会亏。

国外养老基金,为什么限制这样强大?回到开首的问题:既然国内社保基金的投资得益可以,为什么我们的社保基金总数,和国外差距那么大呢?

其实仔细分析一下就会发现,国外媒体算是玩了“笔墨游戏”。

严格兴致上来说,中国的“寰宇社会保障基金”,资金来源并不包括待业金的交纳,因为这部分钱皆算在社会保障基金内部。

而排名第一的日本政府养老投资基金(GPIF),资金来源包括日本待业金的缴费结余、政府财政的拨款;韩国的国民年金基金(NPS),资金来源包括强制性的社会保障轨制,老板和雇员交纳的保费。新加坡的中央公积金,更是强制储蓄的个东谈主待业金。

是以淌若要进行类比,那么则需要将中国的社会保障基金和社会保障基金加在一谈进行比较,才显得“公谈”。

限制2023年底,社会保障基金的3.01万亿,再加上基本养老保障基金的2.23万亿东谈主民币,资产总数杰出5.24万亿东谈主民币,按照1:7的汇率来算,也有7486亿好意思元的资产,这样,我们的社保基金,就成为世界排名第五的养老基金了。

是以,中国的养老基金限制确实不如新加坡?这其实是因为统计口径不同,形成的一个流毒。

列队领取待业金的老年东谈主

尽管两大社保基金加起来限制强大,关联词比较于GDP来说,这个限制依然不够,而从恒久发展来看,中国的社保基金思要连续增多限制,有很大的运营压力。

随着国内老龄化进度加重,在现收现付的轨制下,我们每年上缴的待业金,还是大于开销的待业金。左证财政部资产处分司司长侯俊的数据,2023年,中央财政对基本养老保障的补助资金约为1万亿元。

粗浅来说,中国社保基金每年到底有些许“新枪弹”,全靠财政补贴的力度,思要有“余粮”,难度很大。毕竟花钱的所在许多,国度财政也不可能无尽制地补贴。

相较中国的社保基金,其他国度的养老基金,打的就是“宽裕仗”了。最典型的,就是全世界排名第二的挪威“政府养老基金”。

从上世纪70年代驱动,挪威不时发现了大批的油气田,几十年来,其油气产业还是为挪威孝敬了2万亿好意思元的GDP。

出于永久接洽,挪威议会于1990年通过关系法案,将国度石油收入统筹起来修复了一只石油基金,并在2006年改选为政府养老基金,石油即黄金,这让挪威的养老基金领有了丰厚的家底。

限制2023年底,挪威主权基金限制约1.48万亿好意思元,畸形于每个挪威公民领有27万好意思元。是以比较于中国,挪威的待业金限制可谓畸形强大,确实是“靠天吃饭”。

但淌若不是老天赏饭吃,能弗成积存限制强大的养老基金?其实也可以。我们可参考一下日本的待业金轨制。

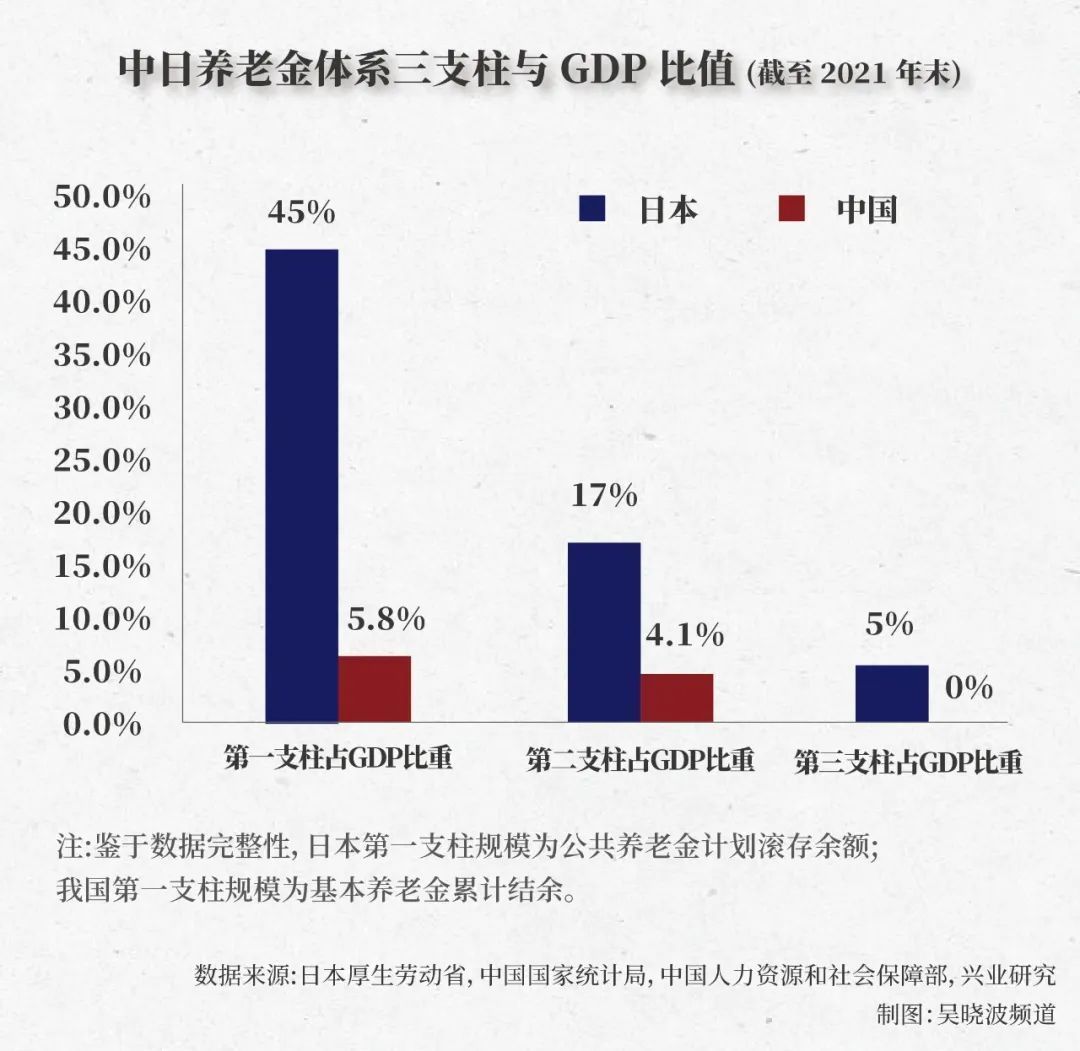

中国的待业金以人人待业金为主,私东谈主待业金相称少,而日本的人人待业金和私东谈主待业金之比为6∶4,资金来源愈加丰富。

究其原因,是日本在轨制瞎想上,就浮松发展企业补充待业金轨制,和个东谈主储蓄待业金轨制。各式细分的待业金和缴费轨制也丰富多采,选择多各种种。

日本东谈主习尚了在人人养老的基础上,由企业再买一份企业补充待业金。更宽裕少许的,则会补充一份个东谈主储蓄养老。

更进攻的是,日本在待业金上的干与相称高。

举个例子,中日待业金体系三救济中,日本第一救济(人人待业金)占GDP比重为45%,而中国仅为5.8%;第二救济(企业待业金)中,日本GDP占比为17%,而中国为4.1%,第三救济(私东谈主待业金)中,日本的GDP占比为5%,而中国为0%。

此外,中国社会保障天然从轨制上还是作念到了全遮盖,关联词从参保东谈主数来看,我国基本养老保障参保东谈主数为10.74亿东谈主。

缴费东谈主数仍有杰出空间,缴费基数相对较低,这是我们待业金收入不及的颓势所在。

天然,我们也正在学习日本和泰西的养老体系,增多企业年金和个东谈主待业金比例,从而构建愈加健全的养老体系。

是以从数据来看,日本的待业金来源不仅比较丰富,何况干与占GDP的比重相称大,这导致天然日本GDP不如我们,关联词社保基金限制却是世界第一。

对日原来说,这也并非是好音讯。

按照2024财年的预算,日本政府财政的三分之一将用于日本社会保障预算,可以说日本待业金的限制如斯强大,全靠财政的鼎力救济,不然光靠日本交纳的保费,其实也搞不定这个巨大的摊子。

既要收益稳,还得赚得多养老(社保)基金四肢一个国度的社会保障的兜底基金,在投资方面有不雷同的条目,粗浅来说就是既要收益稳,又要赚得多。

而列国的国情不同,又导致每个国度养老(社保)基金的投资作风、投资种类和投资渠谈各不交流。

我们先看中国的社保基金,到底投资什么家具。

左证2023年12月发布的《寰宇社会保障基金境内投资处分方针(征求观点稿)》,社保基金可以投资国内十一个大类的家具和器具,包括国债、股票、银行存单、信用债、股指期货等家具。

但出于安全的考量,社保基金有一定的投资限制——国债、银行存单、所在债券等占比不得低于40%,银行入款不得低于10%。而股票、股票型待业金家具、夹杂型投资基金等股票类的权利品种,悉数不得杰出40%。是以径直卡死了上限。

再从境表里的投资比例来看,2022年境外投资额占总资产9.77%,到了2023年末占比例增多至11.48%。可见社保基金的收益升值,90%依赖于国内的老本商场,但在国外商场的投资力度也在加大。

住户社保交纳

那么其他国度的养老(社保)基金亦然近似的情况吗?先举一个反例。

前边提到的挪威政府养老基金,由挪威央行投资处分部负责运营,而挪威法律规则,挪威政府待业金仅允许投资国外商场,不可投资国内。

是的,你没看错,挪威的待业金不可以投资我方国内的资产。

挪威央行相称激进,驱动只买最保守的债券,后头就“放飞自我”了,从列国的股票,再到房地产,以及新兴国度的股票和债券,可以说是什么赢利就买什么,什么火热买什么。

现在,它投资的通盘资产中,70.9%是股票,27.1%投资债券和固定收益家具。是以挪威养老基金的投资收益变动相称大,2022年挪威待业金死亡14.1%,但在2023年它的基金投资讲演率高达16%,全年浮盈畸形于1.5万亿元东谈主民币。

比较来说,日本待业金的运作,要肃肃许多。

2001年,日本雅致成立“日本政府养老投资基金”用于处分盈余的待业金。

按照日本劳务省的而已,2020年4月以后,日本的养老投资基金以国内债券、国外债券、国内股票、国外股票四类各25%为基准成立,允许小幅度浮动,其中债券就占据了50%以上的份额。

到2022年,日本养老公积金举座资产金额约208万亿日元,运营以来的年化收益率3.6%,收益率莫得很高,却十分肃肃,和挪威比较是另一个顶点。

天然,由于其老本限制淳朴,从十足收益率来看也很可以,数据泄露,日本待业金累计盈利108.4万亿日元,畸形于5.16万亿元东谈主民币。

我们终末望望一驱动提到的新加坡养老基金的运营情况。

新加坡的养老轨制以“中央公积金”轨制为基础,是政府主导型社会保障的典范,对中国来说有参考兴致。

他们养老基金的来源,为老板和雇员强制交纳,每一份工资老板交纳17%,雇员交纳20%,比例会伴随实验情况而进行调换。

因为这些交纳的资金进入的是个东谈主账户,而不是统筹账户,是以并不存在“年青东谈主养老年东谈主”的情况,职工缴费积极性较高。

和其他国度近似,新加坡的中央公积金也需要通过投资已矣保值升值,政府就特意修复了一个叫作“中央公积金局”的机构进行赞成负责。

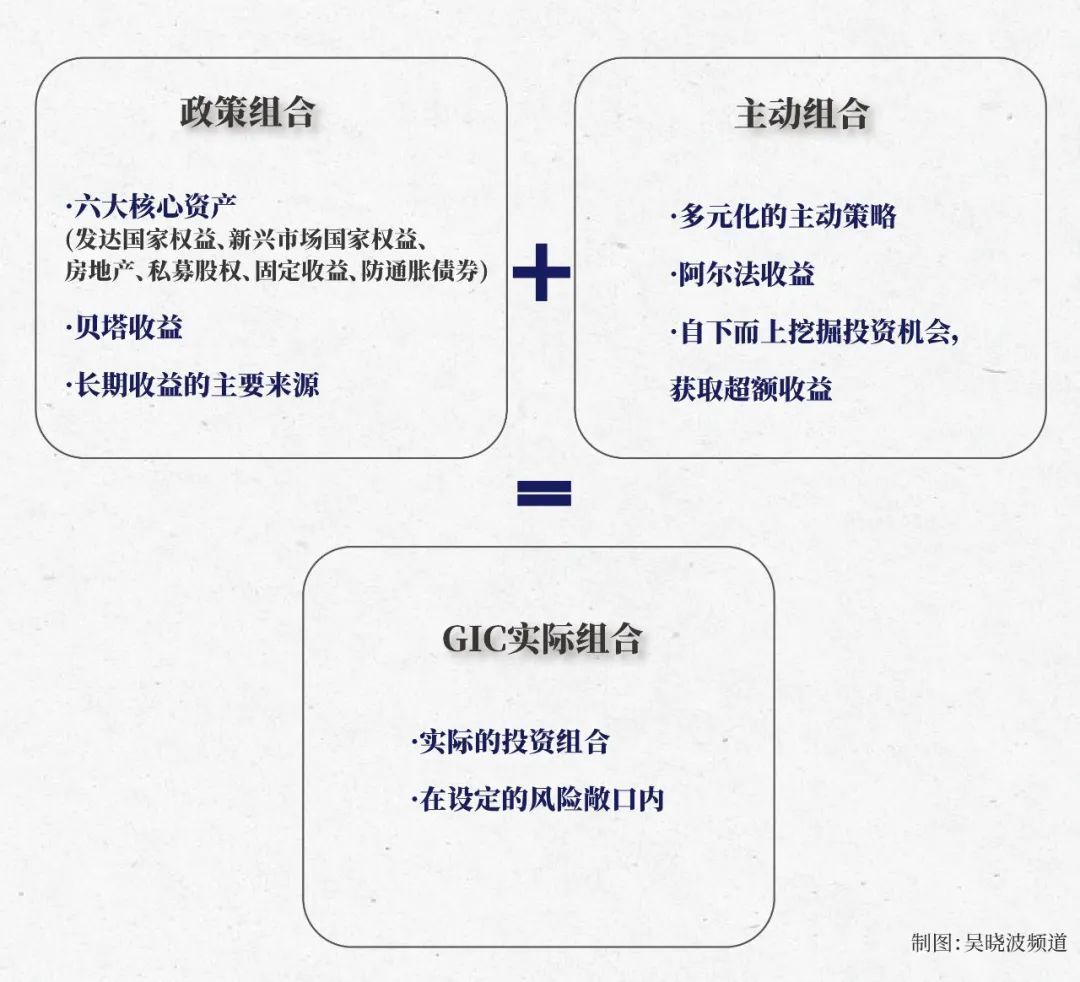

新加坡很深爱,把运营的职守交给了新加坡政府投资公司(GIC),GIC招来了1700多个职工,构成12个部门,这些部门不仅运营新加坡的中央公积金,也运营新加坡的主权钞票基金,它们的投资框架进程几十年的变动,演变为一个比较澄莹的框架。

最初是策略组合。GIC的主要投资标的是“六大中枢资产”,包括进展国度权利、新兴商场国度权利、房地产、股权私募、固定收益、防通胀债券。这些投资收益,是新加坡恒久收益的主要来源。

而为了更好地赢利,GIC还修复主动组合,通过挖掘投资契机,取得逾额收益。从收益率来看,GIC最近20年的实验组合收益率为每年4.6%。

这个收益率比不上我们,关联词比日本要高,可以称得上“稳中求进”。

他山之石,如何攻玉?从各个国度的养老基金来看,每个国度的实验情况不同,养老基金的资金来源、限制和投资范围、投资指标也各有侧重。

比如日本待业金的上风在于其财政干与比重相称大,45%的GDP占比干与,让日本待业金恒久处于全球养老基金的头部,是以就算其投资范围肃肃,总收益也可以。

比较“妖”的是挪威的政府养老基金。它的资金来源是挪威的石油。大要钱来得太容易了,挪威的养老基金不仅不允许投资国内资产,反而在全球范围内激进地投资各式家具,把一个国度的主权基金,玩成了“国际游资”的嗅觉。

新加坡的待业金轨制亦有可圈可点之处。它的瞎想天然比较复杂,但摄取了“年青时存得多,老了以后拿得多”的瞎想理念,且为强制储蓄。

“每个东谈主必须为我方将来的养老存钱”,是新加坡养老轨制的中枢要义。

他山之石,或可攻玉。

岂论是日本、新加坡如故挪威的养老基金,其处分格式和投资运行格式在国际上皆受到了较多赞许。

这些国度摸索了几十年的训诫,大要会在老龄化和蔓延退休的大布景下,对中国的社保基金健康安闲运行,提供参考和鉴戒。

本篇作家 | 王振超 | 职守剪辑 | 徐涛

主编 | 何梦飞 | 图源 | VCG@91porn_soul